- 住宅購入のライフプランを考えたいけど、難しい用語が多くて頭が痛い

- 細かい数字は分からないから、とにかく費用目安を知りたい

- ライフプラン作成にあたり気にしておくことを知りたい

このようなお悩みを解決いたします。

住宅購入を検討し始めると、『うちはいくらの住宅が購入できるのか』『●●万円の家を購入して先行き大丈夫か』など、心配事はつきませんね。

そのような悩みを解決する方法の1つがライフプラン作成です。

しかし、住宅購入に掛かる費用を調べてみると、訳わからない用語や数字が並んで正直頭がパンクにしませんか?

そこで、今回は住宅購入用ライフプラン作成の入り口として、簡単にシミュレーションを行えるよう

- 抑えるべき費用項目

- 概算で見ておくべき費用

をお伝えします。

【結論】簡便式な住宅購入用のライフプランでは下記金額を目安に入れてみましょう

- 諸費用:不動産売買価格の6~8%

- 固定資産税:毎年13~18万円

- 建物修繕費:15年ごと200万円(マンションなら管理修繕積立金3万円/月)

- 火災保険料更新:5年ごとに20-25万円(火災保険を比較する

)

) - 変動金利の金利上昇:設定は0.5%、5年ごと0.5%上昇/固定金利なら1.5%(住宅ローンの比較はモゲチェック

)

)

詳細の資金シミュレーションは細かな数字が見えてから行えば大丈夫です。

まずはざっくりでも良いので、購入後のお金の流れを掴むことを目的に進めていきましょう。

10年のFPキャリアのうち、5年ほど都内の不動産売買仲介会社に所属し、FPとして住宅購入相談(約500件)を受けてきました!

ライフプランの作成方法は下記記事で細かく解説しています。

●【入力編】自分で出来るライフプラン表作成方法!プロ並み!

住宅購入時のライフプラン!押さえるべき費用5項目

では、住宅購入時のライフプランで考えておくべき費用の項目と金額の目安をお伝えしていきます。

なお、あくまで簡易シミュレーション目安ですので、実際の購入時は細かく確認することが大切です。

①住宅購入時の初期費用

費用目安:物件価格の6~8%

住宅購入時に頭金を用意する、ということを認識している方は多いでしょう。しかし、頭金はあくまで不動産購入資金を住宅ローンで組まず、現金で用意する部分の資金です。

住宅購入では、いわゆる『家(土地)』以外にも諸費用が掛かりますので、購入計画では見越しておく必要があります。

新築、中古、戸建て、マンションなどで変わる部分もありますが、おおよそ物件価格の6-8パーセントを暫定値として見ておきましょう。

●物件価格5,000万円の場合:諸費用目安300万~400万円程度

諸費用の支払いは次の3択です。

- 現金で支払う

- 住宅ローンに一緒に組み込む

- 諸費用ローンを借りる

諸費用は原則現金で用意が基本ですが、住宅ローンに組み込んで一緒に借入できるケースもあります。最近は対応できる金融機関も増えてきています。また、諸費用ローンは、住宅ローンに組み込むのではなく、別契約でお金を借りることです。

2.3の場合は、いずれにしてもお金を借りることになるので、返済額の負担や利息負担も多くなるため、注意して使うようにしましょう。

主な諸費用の項目について紹介します。

仲介手数料

不動産会社に仲介を依頼した場合に掛かるのが仲介手数料です。いわゆる不動産会社がお手伝いした手数料、ですね。

売買価格が400万円超の場合、以下の計算式が手数料の上限額です。

『売買価格(税抜)×3パーセント+6万円+消費税』

あくまで上限額のため、不動産仲介会社側は上記金額以下の設定もできますし、手数料値引きの相談ができないわけではありません。

中には仲介手数料を割引したり無料の物件を扱っている不動産会社もあります。

ただ、割引していたり無料である理由は会社を運営する中で必ずあるので、安ければ良い、ということではない点は注意しましょう。

司法書士報酬(登記費用)

購入した不動産を『誰の持ち物かはっきりさせること』を登記と言います。その登記を行ってくれる専門の方が司法書士です。いわゆる、司法書士に登記をお願いする費用が掛かります。

登記の手続きは書類を用意して法務局に申請すれば自ら対応もできますが、複雑なため多くの場合、司法書士に依頼します。

火災保険料

住宅ローンを組んで住宅購入をする場合、火災保険の加入が必須となっています。

理由は、金融機関が住宅ローンの返済不能リスクを軽減するためです。

自然災害、火災(もらい火も含め)など予期せぬ事態で住宅を失うリスクは誰にもあります。しかし、住宅を失ってもローンの返済はなくなりません。

金融機関は、住宅ローンを貸す代わりに住宅を担保に設定しますが、その住宅が損害を受けてしまうと、担保価値が下がってしまいます。住宅に何かあった際でも担保価値を守れるようなリスクヘッジとして火災保険の加入を必須としているわけです。

加入時は、火災保険を比較する

![]() ようにしましょう。

ようにしましょう。

地震保険は任意で加入

地震保険は、火災保険とセットで加入するかどうかの判断となりますが、火災保険は地震での損害は補償されません。そのため、セットで加入される方が多いです。

火災保険は最長36年分の一括払いができましたが、今は最長10年です。1年更新も可能ですが、契約の補償期間が長いほど割引率が高くなります。

しかしこの10年契約も2022年10月1日以降は最長5年契約となってしまい、加えて全国で10.9%値上げされることが決まっています。

理由をひと言で伝えると、災害増加による実質値上げです。

なお、地震保険は最長で5年契約となっており、価格は2017年~2021年で3回値上げがされています。しかし、火災保険と比べて2022年10月以降は全国平均で0.7%引き下げされます。

保証料・事務手数料

2つの違いは次の通りです。

保証料は保証会社に支払うお金

保証料は、その名の通り保証会社に支払う費用です。賃貸でも保証会社に費用を払うことがありますが、万一支払ができなくなった際に保証会社が代わりに残債を支払ってくれます。

勘違いしてはいけないのが、代わりに支払ってくれるといっても、ローンがなくなるわけではありません。金融機関から保証会社に支払い先が移るため、返済は継続して行う必要があります。

支払方法は2つです。

- 事前の一括払い

- 住宅ローン金利に一般的には0.2%上乗せ

ローン金利に上乗せする場合、購入時に費用は掛かりませんが毎月の支払額や支払総額が増える点は注意しましょう。

事務手数料は金融機関に支払うお金

事務手数料は金融機関に支払う手数料です。ネット銀行などは、保証料無料と記載がある場合が多いですが、代わりに事務手数料が保証料並みに掛かることがあります。

掛かる金額は、

- 借入金額×2.2%程度(金融機関によります)

- 数十万円の定額

と金融機関によって異なりますので、保証料無料だからといって大きな金額が節約できるわけではない点は注意しましょう。

保証料と事務手数料の大きな違いは繰り上げ返済時

保証料は、最初に一括払いをしている場合、

- 繰り上げ返済を行い支払期間短縮

- 残額一括返済

- 借り換え

等の際に、短くなった分の保証料が戻ってきます。

一方、事務手数料はあくまで手数料なので、返金されることがありません。

各種税金(印紙税・固定資産税の清算金・登録免許税・不動産取得税等)

その他、各種税金がかかってきます。ここでは、項目だけ簡単に触れておきます。

- 印紙税:各種契約書の作成の際にかかる税金

- 固定資産税の清算金:不動産の引き渡し日~年末までの固定資産税や都市計画税

- 登録免許税:上記記載の登記の際に掛かる税金

- 不動産取得税:不動産を取得した際に掛かる税金。2024年3月31日まで軽減措置が延長

②固定資産税

- 年間で『土地購入額の70%÷6×1.4%』+『建物建築費の60%×1.4%』の合計額

- もっと簡単にするなら、年間13-18万円/程度

根拠はさておき、とりあえず簡便的に考えるのであれば、上記の式や金額で十分です。

固定資産税は毎年かかる税金

固定資産税は、1月1日時点の土地や住宅など固定資産に掛かる税金です。住んでいる地域や建物の構造によって税額は異なりますが、一般的に4-6月に納付書が送られ、年4回の納付が基本となっています。

自治体によっては、クレジットカードで支払い可能な場合があり、ポイント付加を考えるとクレカ払いはお得ですね。

土地・建物どちらも、次の式で計算されます。

固定資産税評価額(課税標準額)×税率(標準は1.4%)

土地の軽減措置

評価額は3年に1度見直しされ、国交相のページから確認が可能ですが、実際、固定資産税評価額は土地購入金額の約70%と言われています。

また、住宅を建てて住む土地を住宅用地と言い、軽減措置が適用され200㎡以下の部分は課税標準額が1/6(200㎡超は1/3)となります。

建物の軽減措置

上記の簡便式では考慮してませんが、建物には期間限定の軽減措置があります。(土地の軽減措置は期限なし)

新築住宅は2024年3月31日までに新築された建物(延べ床要件50㎡以上280㎡以下)は、1/2減税対象です。

- 新築の一戸建ては3年間

- 新築マンションは5年間

- 認定長期優良住宅は5年間(マンション等の場合は7年間)

元々2022年3月31日までの措置でしたが2年延長となったため、2024年の期限も延長される可能性はあると思いますが、状況には注視しておきましょう。

なお、建物は劣化していくため、年数が経過するごとに価値が下がっていきます。この下がり方は『経年減点補正率』によって、建物構造等で定められています。

③建物修繕費

目安:15年ごとに200万円

建物は、何もしなければ劣化していきますし、設備も故障します。修繕費はピンキリですが、ここは平均値を参考に見ていきましょう。

建物修繕費用は総額500万円超え

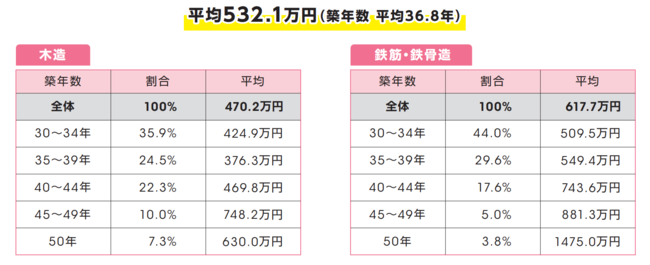

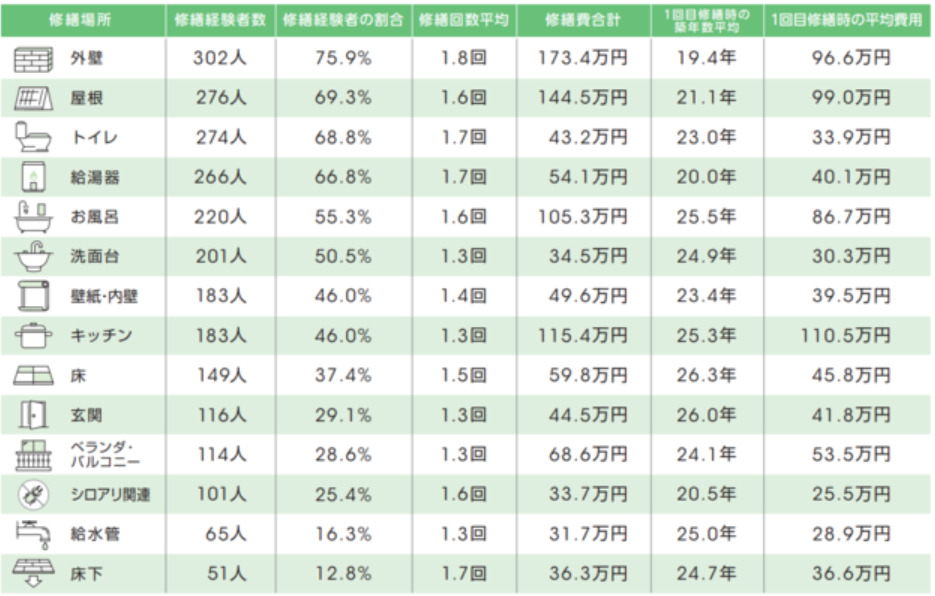

不動産情報サービスのアットホームがアンケート結果を見てみましょう。

これまでにかけた平均修繕費(築年数平均36.8万円)

- 木造470.2万円

- 鉄筋・鉄骨造 617.7万円

- 平均総額 532.1万円

●参考データ

Q. 修繕を行ったことがある場所について、修繕を行った回数、総額の修繕費、1回目に修繕を行った時の築年数、1回目に修繕を行ったときにかかった費用をお答えください。

(対象:398名、有効回答:398名、フリーアンサー)

なお、設備性能も日々向上しているので、昔に比べて壊れにくくなってますが、費用としては見ておく必要があるでしょう。

マンションの場合は管理費と修繕積立の費用

目安:毎月3万円

マンションの場合は、毎月の返済額とは別に、管理費と修繕積立費用がかかります。国土交通省のデータによると、平均値は次の通りです。

- 管理費の全国平均:15,956円/月

- 修繕積立金平均:12,268円/月

この金額を参考としつつ、具体的な建物が固まってきましたら詳細の金額を確認しましょう。

④火災保険の更新費用

火災保険費用目安:5年ごと20-25万円/5年更新(家財保険、地震保険含む想定)

火災保険を相場で示すのは大変難しいです。

理由は、

- 補償内容(カバーする補償範囲)

- 建物構造(木造、鉄筋鉄骨等)による耐火性の違い

- 建物の大きさによる補償面積の違い

- エリアによる災害リスクの違い

によって保険料が大きく変わってくるためです。

●火災保険の比較なら下記がおすすめ

火災保険は火事だけの補償ではない

名前を聞くと、火事しか補償されないかと勘違いする方も多いですが、プランによって自然災害や日常生活でうっかり起こしてしまった損害も補償されるようになっています。

基本的な補償内容の項目は以下の通りです。

- 火災(失火やもらい火など)

- 落雷(落雷での損害)

- 破裂、爆発(ガス漏れなどの破裂爆発など)

加えて次のような項目も付帯できます。

- 風災(台風や暴風など)

- ひょう災・雪災(大粒のひょう、雪崩など)

- 水災

- 盗難

- 建物外部からの物体の落下・衝突等

- 破損、汚損等(不測かつ突発的事故)

- 各種費用保険金について(弁護士費用など)

支払件数1位は「風災・雹(ひょう)災・雪災」 2位が「破損・汚損」

| ランキング | 事故件数 | 平均支払額 |

|---|---|---|

| 1位 | 水災・風災・雪災など | 火災 |

| 2位 | 不測かつ突発的な事故 (破損・汚損など) | 水災・風災・雪災など |

| 3位 | 漏水などによる水濡れ | 漏水などによる水濡れ |

| 4位 | 建物外部からの物体の落下・飛来・衝突など | 盗難による盗取・損傷・汚損 |

| 5位 | 落雷 | 落雷 |

| 6位 | 盗難による盗取・損傷・汚損 | 建物外部からの物体の落下・飛来・衝突など |

| 7位 | 火災 | 不測かつ突発的な事故 (破損・汚損など) |

支払金額の平均では火災での補償が1位ですが、件数でみると水災・風災・雪災の補償が1位です。

台風や、洪水での損害事例が多いというのが見て取れます。

また破損汚損の件数が2位です。例えば、『家具を移動中にドアにぶつけてドアを壊してしまった!』のような日常生活のなかでの身近な損害に対する補償のため件数が多くなっています。

家財保険は生活用品の補償

家財とは、家電や衣類、家具など家にある生活に関わるもののことを指します。例えば、火災で建物が消失してしまった際、建物だけではなく中にある生活用品も当然焼けてしまうわけで、そこの補償を行いたい場合は別途家財保険に入る必要があります。

加入方法は

- 『建物だけ』

- 『家財だけ』

- 『建物+家財のセット』

となり、単体でも契約が可能です。

例えば賃貸の場合、建物の補償は大家さんが入っているので、部屋を借りる自分は家財保険だけ加入した、という方も多いでしょう。

住宅購入の際は、火災保険とセットで加入することも多く、加入率は5-60%となっています。

地震時の補償は地震保険だけ

地震時の損害に対する補償は、地震保険でしかカバーされません。また、火災保険とセットで加入する必要があります。

火災保険と一緒に地震保険に加入してる割合は68.3%(2020年度損害保険料率算出機構統計集)です。

また次のような特徴があります。

- 地震保険は補償内容/保険料が各社一緒

- 契約期間は最長5年

国と民間の保険会社が共同で運営している保険で補償内容も保険料も各社同じ内容となっているため、地震保険については各社比較する必要はありません。

火災保険は長期契約の一括払いがお得

火災保険は、値上げ傾向にあります。ここ10年ほどの動きを見ていても以下のように価格変更がされてきました。

| 値上げが開始された年月 | 変更点 |

|---|---|

| 2015年10月 | 平均3.5%引き上げ 火災保険の契約期間が最長36年から10年に |

| 2019年10月 | 平均5.5%引き上げ |

| 2021年1月 | 平均4.9%引き上げ |

| 2022年10月1日以降 | 平均10.9%引き上げ 火災保険の契約期間が最長10年から5年に |

- 割引率が大きい

- 契約後は更新まで保険料率の変更なし

- 解約時も一定金額の返戻金がある

コスト負担が可能なら単年契約よりおすすめです。

⑤変動金利の金利上昇

目安:変動金利の場合、設定は0.5%、5年ごと0.5%上昇 / 固定金利なら1.8%

住宅購入購入を考える際、ローン金利の設定が必要です。

変動金利を検討する際、将来的な金利上昇リスクを入れておく方が安心でしょう。

金利上昇は誰にも読めませんが、現在の金利動向などから見れば、5年ごとの0.5%上昇は十分なリスクヘッジの試算となるでしょう。また、0.5%をスタート金利で設定しておけば一旦は大丈夫です。固定金利を考えたい方は、1.5%を目安に入れておきましょう。(2022年9月時点)

もし自分にとってのおすすめの住宅ローンやスタートの金利想定を確認したい場合は、モゲチェック ![]() を活用しましょう。

を活用しましょう。

モゲチェックは住宅ローンをお客様に代わって一括比較し、 毎月の返済額や総返済額を抑えたり、 良い条件で借りられる銀行をご提案するオンラインサービスです。

利用者数も10万人を超えています!利用レビューはこちら記事で解説しています。

変動金利と固定金利の選択について知りたい方は、こちらの記事が参考になります。

ライフプランシミュレーションを行う上で大切な3つの考え方

住宅購入用のライフプランで押さえるべき項目を5つと費用の目安をお伝えしてきました。

当然目安のため、詳細が固まってきたら実際に適用される金額を照らし合わせて試算していくことが重要です。

しかし、ライフプランシミュレーションを行うにあたり大切な考え方が1つあります

シミュレーション通りになる事は絶対ない

ライフプランを作成することを推奨していますが、作成したライフプラン通りに物事が進むことは絶対にありません。

多くが予測上の仮定の話で成り立っており、長期的なシミュレーションなため、必ず数字の違いは出てきます。細かく試算すればよい、とは一概に言えないのです。

また、シミュレーションを行う上での前提条件(物価上昇率や教育費の上昇率、資産の運用率)などの設定1つでシミュレーション結果は大きく変わってきます。

見方を変えると、前提条件1つでプランを良く見せたり悪く見せたりすることができるので、FPに相談する際は、前提条件もきちっと確認しておきましょう。甘い設定にすることで、シミュレーションを良く見せ購入を進めるFPもなかにはいます。

ライフプランシミュレーションを行う上で大切な3つの考え方

ライフプランを行う上で、次の3つを頭に入れておきましょう。

- こうなるとこうなる、というざっくりとしたイメージを作る事

- 家族の年齢構成による特徴を知る事

- 参考にして、あてにしないこと

こうなるとこうなる、というざっくりとしたイメージを作る事

- 金利が仮に●●%違うと、この程度影響がある

- 生活費が●●円変わると貯蓄残高がこれくらい違いが出る

- 共働きとそうでない場合はこれくらい違いが出る

- 資産運用でこれくらいの運用ができるとこうなる

挙げるときりがありませんが、要するに差による影響の大きさを知ることが重要です。

例えば、このようなイメージです。

5,000万円の住宅を購入するなら世帯年収で●●万円くらい必要。6,000万円なら●●万円。

しかし生活費が3万円上がったほうが住宅価格の差より影響が大きそう、だから生活費を意識しよう。

家族の年齢構成による特徴を知る事

唯一変わらないのが、家族の年齢構成です。

- 子供の教育費のピークがいつくるのか

- そうなると家計の貯蓄ができるタイミングはいつなのか(基本的には教育費ピークの前後)

- あと何回貯蓄できる期間があるのか(教育費が終わるのが何歳のときか)

おもに、貯蓄ができる機会がいつで、どの程度の期間があるのか、見ることが重要です。

参考にして、あてにしないこと

要するに、ライフプランのシミュレーションを気にしすぎて細かく考えすぎてしまうのは良くありません。ざっくりでも良いので作成を進めることをお勧めしますし、シミュレーションを気にしすぎて日々の生活を細かくしすぎるのも、適切ではありません。

参考にする、程度にとどめておく気持ちが大切です。

まずは、気軽に作成になれてきましょう。

【結論】簡便式な住宅購入用のライフプランでは下記金額を目安に入れてみましょう

- 諸費用:不動産売買価格の6~8%

- 固定資産税:毎年13~18万円

- 建物修繕費:15年ごと200万円(マンションなら管理修繕積立金3万円/月)

- 火災保険料更新:5年ごとに20-25万円(火災保険を比較する

)

) - 変動金利の金利上昇:設定は0.5%、5年ごと0.5%上昇/固定金利なら1.5%(住宅ローンの比較はモゲチェック

)

)

コメント